转:全方位解析SiC的产业化之路

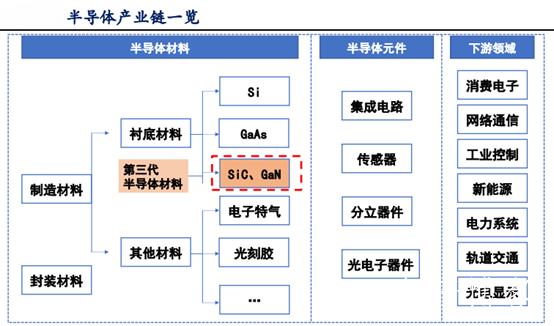

第一代半导体材料主要是指硅(Si)、锗元素(Ge)半导体材料,应用极为普遍,包括集成电路、电子信息网络工程、电脑、手机、电视、航空航天、各类军事工程和迅速发展的新能源、硅光伏产业中都得到了极为广泛的应用;

第二代半导体材料主要是指化合物半导体材料,如砷化镓(GaAs)、锑化铟(InSb),主要用于制作高速、高频、大功率以及发光电子器件(LED),是制作高性能微波、毫米波器件及发光器件的优良材料。

Si基器件在600V以上高电压以及高功率场合达到其性能的极限;为了提升在高压/高功率下器件的性能,第三代半导体材料SiC(宽禁带)应运而生;

第三代半导体主要是SIC和GaN,第二代和第三代也称作化合物半导体,即两种元素组成的半导体材料,区别于硅/锗等单质半导体:

SIC材料具有明显的性能优势。SiC和GaN是第三代半导体材料,与第一二代半导体材料相比,具有更宽的禁带宽度、更高的击穿电场、更高的热导率等性能优势,所以又叫宽禁带半导体材料,特别适用于5G射频器件和高电压功率器件。

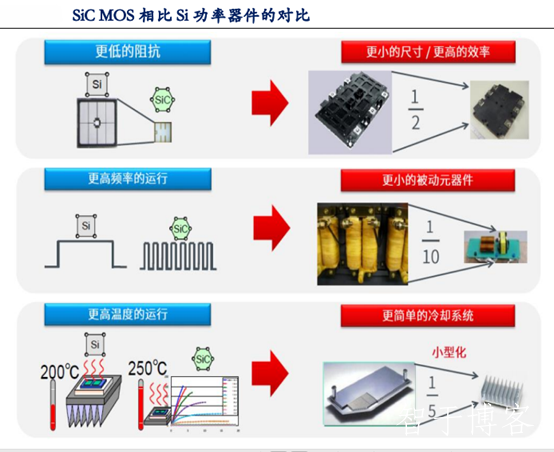

第三代半导体 SIC 器件的性能优势

SIC 的功率器件如 SIC MOS,相比于 Si 基的 IGBT,其导通电阻可以做的更低,体现在产品上面,就是尺寸降低,从而缩小体积,并且开关速度快,功耗相比于传统功率器件要大大降低。在电动车领域,电池重量大且价值量高,如果在 SIC 器件的使用中可以降低功耗,减小体积,那么在电池的安排上就更游刃有余;同时在高压直流充电桩中 应用 SIC 会使得充电时间大大缩短,带来的巨大社会效益。

点击阅读全文

《转:全方位解析SiC的产业化之路》.doc

将本文下载保存,方便收藏和打印

导出文档